Schenken aandelen werk-BV – eerst de holding splitsen

Bij een bedrijfsopvolging is vaak het doel de onderneming over te dragen aan de volgende generatie. Als er sprake is van een holdingstructuur, dan bezit de holding de aandelen in de werkmaatschappij, ofwel de werk-BV. In deze werk-BV bevindt zich de onderneming.

Via een verkoop, het schenken van aandelen of een combinatie van beide kunnen de aandelen in de werk-BV bij de volgende generatie terecht komen. Maar, het rechtstreeks schenken van aandelen in de werk-BV door de holding leidt tot belastingheffing. Dit nadeel moet en kan ook worden voorkomen! Via een tussenstap kan de schenking alsnog fiscaal gunstig plaatsvinden. Hoe werkt dat bij een holdingstructuur?

Twee belangrijke fiscale faciliteiten bij bedrijfsopvolging

Allereerst nog even kort samengevat de twee belangrijke faciliteiten bij het schenken van aandelen (zie ook mijn eerdere blogs):

1. Doorschuiffaciliteit in de inkomstenbelasting

Bij het voldoen aan de voorwaarden vindt er geen heffing in box 2 plaats in de inkomstenbelasting. De belastingclaim wordt doorgeschoven.

2. Bedrijfsopvolgingsregeling in de schenkbelasting (-en erfbelasting)

Bij het voldoen aan de voorwaarden vindt er geen heffing van schenkbelasting plaats. Het betreft een voorwaardelijke vrijstelling. Pas bij het voldoen aan de voorwaarden, waaronder het vijf jaar voortzetten van de onderneming (voortzettingseis), is er definitief geen schenkbelasting verschuldigd.

Belangrijk verschil tussen faciliteit inkomstenbelasting en schenkbelasting

Bij het schenken van aandelen in de werk-BV door de holding (= indirecte schenking) is er een belangrijk verschil tussen de faciliteit in de inkomstenbelasting en die in de schenkbelasting:

GEEN doorschuiffaciliteit in inkomstenbelasting

De wetgever wil enkel de overdracht van direct door een natuurlijk persoon gehouden aandelen faciliteren. Dus de doorschuiffaciliteit is wel van toepassing als de aandeelhouder/ natuurlijk persoon zijn in privé gehouden aandelen in de holding zou schenken!

WEL de bedrijfsopvolgingsregeling in de schenkbelasting

De wetgever heeft expliciet goedgekeurd dat bij het schenken van aandelen in de werk-BV door de holding wel de faciliteit in de schenkbelasting van toepassing kan zijn.

Dit verschil met de inkomstenbelasting heeft in de literatuur al tot veel commentaar geleid.

STAPPENPLAN DOORSCHUIFFACILITEIT + BEDRIJFSOPVOLGINGSREGELING

Om toch zowel de doorschuiffaciliteit in de inkomstenbelasting als de bedrijfsopvolgingsregeling in de schenkbelasting te kunnen verkrijgen, moeten de volgende stappen worden gezet.

SITUATIE A – 100% SCHENKEN AANDELEN

STAP 1 – Splitsing holding

De holding van de schenker bezit in veel gevallen naast de aandelen in de werk-BV ook onroerend goed, beleggingen en/of liquiditeiten. Schenking van alle aandelen in de holding betekent enerzijds het voldoen aan de voorwaarden voor een belastingvrije schenking. Anderzijds gaan dan ook het pand, beleggingen en liquiditeiten over naar de bedrijfsopvolger. En dat is meestal niet wenselijk.

Via een juridische afsplitsing kunnen de aandelen in de werk-BV worden afgesplitst naar een nieuwe holding. Na de juridische splitsing bezit de schenker dan 2 holdings.

Holding OUD

De holding bezit bijvoorbeeld het onroerend goed, beleggingen en de liquiditeiten. Deze holding wil de schenker zelf behouden en zorgt voor een prettige oude dag.

Holding NIEUW

Deze afgesplitste holding houdt de aandelen in de werk-BV.

STAP 2 – schenking 100% aandelen werk-BV

Na deze splitsing kan de schenker de direct in holding NIEUW (met de werk-BV) gehouden aandelen vanuit privé fiscaal gunstig schenken. Hij voldoet dan aan de voorwaarden van zowel de doorschuiffaciliteit in de inkomstenbelasting als de bedrijfsopvolgingsregeling in de schenkbelasting. Uitgangspunt daarbij is dat dan ook aan alle andere voorwaarden van beide faciliteiten wordt voldaan.

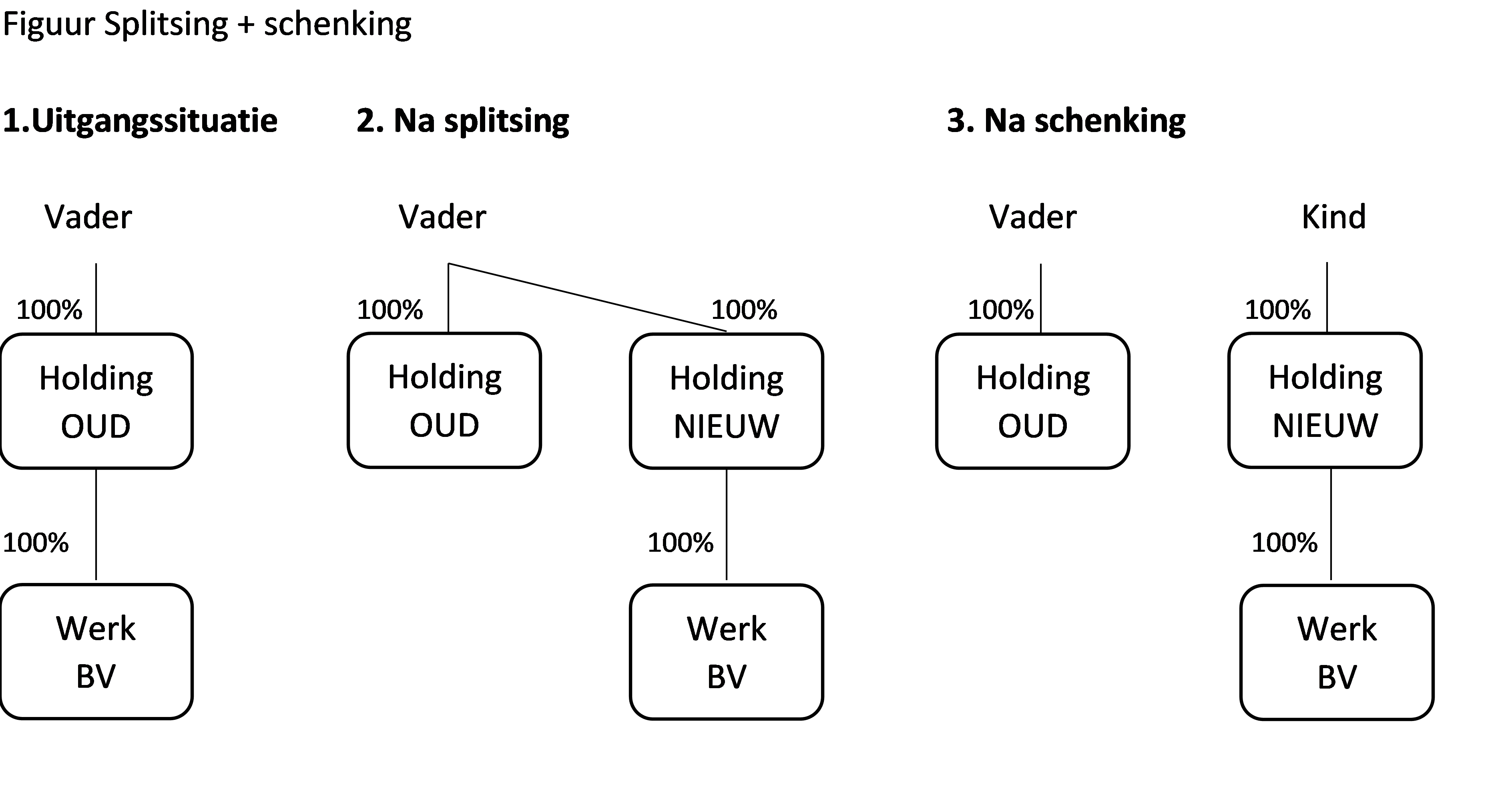

In onderstaande figuur zijn de verschillende stappen weergegeven:

1. Vader heeft een holding met een werk-BV;

2. Vader splitst de aandelen in de werk-BV af naar holding NIEUW;

3. Vader schenkt de aandelen in de afgesplitste holding NIEUW met de werk-BV.

Kritiek bij schenken aandelen holding NIEUW: de bezitstermijn

In de literatuur wordt soms de vraag gesteld of bij het schenken van de aandelen in holding Nieuw wel wordt voldaan aan de bezitstermijn. Immers, de aandelen van de werk-BV worden op basis van de consolidatiegedachte toegerekend aan de holding. Maar, de holding bestaat als gevolg van de splitsing nog maar net en dus geen 5 jaar. Strikt genomen zou niet aan de bezitstermijn zijn voldaan. In de praktijk blijkt dat de belastingdienst hier verschillend mee om gaat.

Een alternatief zou zijn hetgeen bij de schenker moet achterblijven af te splitsen naar holding NIEUW. Holding OUD behoudt dan enkel de aandelen in werk-BV. Dan wordt wel voldaan aan de bezitstermijn, er vanuit gaande dat holding OUD de aandelen in werk-BV al langer dan vijf jaar in bezit heeft.

SITUATIE B – DEEL SCHENKEN AANDELEN + DEEL VERKOOP

Niet altijd is het wenselijk dat alle aandelen in de werk-BV via schenking fiscaal gunstig bij de toekomstige generatie terecht komen. Denkbaar is ook dat de schenker een deel wil schenken en een deel in de toekomst wenst te verkopen, waarvoor hij/zij liquide middelen ontvangt om prettig van te kunnen leven. Om dit te realiseren zijn vergelijkbare stappen nodig als hiervoor vermeld:

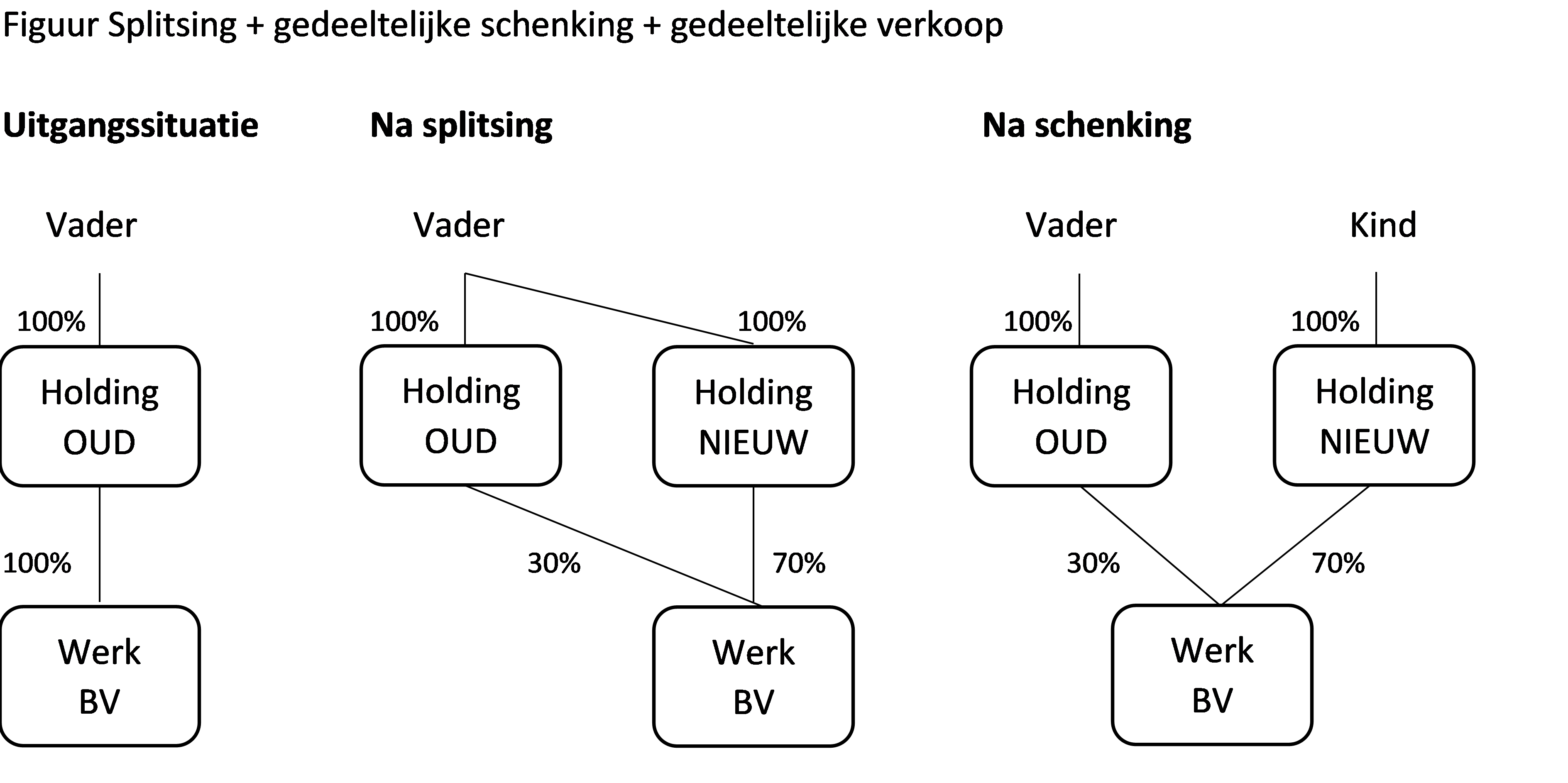

In onderstaand figuur zijn de volgende stappen weergegeven:

1. Ook hier is de uitgangssituatie dat vader een holding met een werk-BV heeft;

2. Vader splitst het te schenken deel af naar holding NIEUW;

3. Vader schenkt de aandelen in holding NIEUW met het deel in de werk-BV;

4. Vader behoudt het andere deel in de werk-BV via holding OUD.

Een toekomstige verkoop van de resterende 30% van de aandelen zal vanwege de deelnemingsvrijstelling onbelast zijn voor de vennootschapsbelasting.

Afsluiting

Door een juridische splitsing is een onbelaste schenking van aandelen in een werk-BV te realiseren voor zowel de inkomstenbelasting als de schenkbelasting. Uiteraard moet ook aan alle andere voorwaarden van beide faciliteiten zijn voldaan. Het is raadzaam om de voorgenomen schenking vooraf af te stemmen met de belastingdienst, om zo geen risico te lopen.

Wilt u meer weten over het schenken van aandelen en/of de juridische splitsing neem dan vrijblijvend contact op: info@vormfiscaal.nl of telefoon 076 – 82 00 331 / 06 – 282 04 607.